Ekonomická krize dolehla nepříznivě i na hypotéky a dostupnost bydlení. Získat hypoteční úvěr bylo v minulém roce 2023 velmi těžké, což ovlivnilo i ceny nemovitostí. Přísné podmínky ze strany České národní banky (ČNB) a vysoké úrokové sazby komplikovaly situaci všem, kteří plánovali koupit nemovitost na hypotéku.

Rok 2024 vypadá nadějněji, a to díky dvěma důležitým krokům ČNB: rozvolnily se podmínky pro získání hypotéky a snížila se i základní úroková sazba. Centrální banka používá tři ukazatele, aby řídila trh s hypotékami:

- LTV = maximální výše hypotéky v poměru k hodnotě zajištěné nemovitosti

- DTI = výše celkového zadlužení žadatele v poměru k jeho příjmům

- DSTI = výše měsíční splátky všech dluhů v poměru k příjmům žadatele

V tuto chvíli jsou v platnosti jen limity LTV: klienti si mohou půjčit 80 % z hodnoty nemovitosti (mladší 36 let mají podmínky výhodnější a dosáhnou až na 90 %, jak vysvětlujeme v článku Hypotéka pro mladé). Limity pro DSTI byly zrušeny v červenci 2023 a limity pro DTI jsou zrušeny k 1. lednu 2024. To znamená, že v roce 2024 na hypotéky dosáhne podstatně více žadatelů.

ČNB vysvětlila, že stávající vyšší úrokové sazby dostatečně omezují rizika související s úrovní příjmů žadatelů. Proto ponechává řízení těchto rizik na jednotlivých bankách a nebude do trhu s hypotékami dále zasahovat přes ukazatele DSTI a DTI.

Druhým důležitým krokem je snížení základní úrokové sazby začátkem února 2024. Klesla tzv. dvoutýdenní repo sazba, a to o půl procentního bodu na 6,25 procenta. Centrální banka tak chce rozhýbat ekonomiku a očekává v roce 2024 významnější pokles inflace.

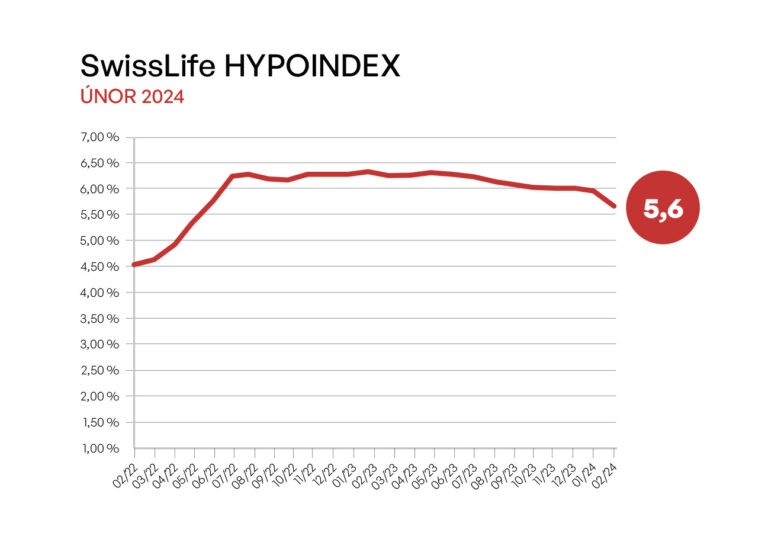

Od základních sazeb ČNB se nepřímo odvíjejí i úrokové sazby hypoték. V lednu 2024 skutečně lehce klesly těsně pod hranici 6 % (takhle vysoko se držely rok a půl!). V lednu byla sazba podle Hypoindexu na úrovni 5,96 %, v únoru 5,6 %. Úroková sazba tedy pozvolna klesá, ale banky jsou velmi opatrné. Rozdíl v měsíční splátce se pohybuje jen v řádu několika stovek.

Úrokové sazby 2024 – vývoj podle Hypoindexu

Otázka je: kdy klesnou ceny hypoték? Jaký bude vývoj úrokových sazeb? Experti teď předpokládají, že v roce 2024 budou úrokové sazby hypoték postupně klesat, ale celkem pomalu. Očekává se, že ke konci roku by mohla sazba dosáhnout 5 %. V průběhu roku bude pravděpodobně dále snižovat úrokovou sazbu i ČNB.

Výpočet výše splátky hypotéky

Uvažování o hypotéce začíná pro většinu lidí u tzv. hypoteční kalkulačky. Zadáte cenu nemovitosti, kolik máte vlastních prostředků (tzv. akontace) a jak dlouho budete hypotéku splácet (doba splácení úvěru). Kalkulačka vám předběžně spočítá měsíční splátku a úrokovou sazbu, na kterou můžete dosáhnout.

Potom je pochopitelně často nutná osobní schůzka, kde už se provede výpočet hypotéky podle příjmu a zhodnotí se vaše bonita. Nezáleží na tom, jestli je to hypotéka na byt, hypotéka na dům nebo hypotéka na pozemek. Hypotéku si můžete vyřídit na všechny typy nemovitostí.

Vždycky můžete taky zkusit úrokovou sazbu v bance usmlouvat. Banky si nechávají prostor pro individuální vyjednávání – a v tom vám nejlépe pomůže zkušený hypoteční poradce. Výsledná sazba může být klidně o půl procenta nižší.

Podmínky získání hypotéky 2024

Každá žádost o hypotéku se posuzuje individuálně a splnit musíte řadu podmínek – banka si totiž ověřuje vaši „bonitu“, tedy schopnost splácet. Provádí se tzv. scoring, kam vstupuje celá řada ukazatelů a posuzuje se trvalost, pravidelnost a udržitelnost vašeho příjmu, který navíc musí být dobře prokazatelný.

Česká národní banka a limity na hypotéky

Podmínky pro získání hypotéky v Česku významně ovlivňuje přímo Česká národní banka, jak jsme už psali výše. ČNB kontroluje takzvané limity pro poskytování hypotečních úvěrů, které jsou závazné pro všechny banky. Vychází z analýzy makroekonomické situace, a snaží se tak vyhnout rizikům, která jsou spojená s poskytováním úvěrů. Doporučené limity se týkají zejména těchto ukazatelů:

- LTV (loan-to-value) = maximální možná výše hypotékyve vztahu k odhadnuté hodnotě nemovitosti, kterou dostane banka do zástavy

- DTI(debt-to-income) = maximální možné celkové zadlužení žadatele, tedy hypotéky plus další jiné úvěry, v poměru k tomu, jaké jsou jeho příjmy

- DSTI (debt-service-to-income) = maximální možná výše měsíční splátky všech dluhů žadatele v poměru k jeho celkovým příjmům

Srovnání hypoték zvládne nejlépe hypoteční poradce

Důvody pro zamítnutí hypotéky

Každá banka si nakonec sama rozhoduje, komu úvěr dá a komu ne. Důvodů pro zamítnutí hypotéky může být víc. Mezi nejčastější patří:

- nedostatek vlastních zdrojů (tzv. akontace)

- nedostatečný nebo špatně doložitelný příjem žadatele (problémem může být hypotéka pro OSVČ)

- věk (náročnější je získat hypotéku pro mladé, ale i pro starší žadatele)

- hodnota zastavené nemovitosti (bankovní odhady vycházejí nízko)

- záznam v úvěrových registrech (BRKI, NRKI, SOLUS), na vině může být i opožděná platba telefonnímu operátorovi nebo splátka u kreditní karty

Ve výjimečných případech vás můžou v závěrečné fázi, když se zpracovává bankovní odhad, překvapit nečekané důvody pro zamítnutí hypotéky na nemovitost, a to právní vady. Při prodeji domu může přijít bankovní odhadce na to, že není zajištěna přístupová cesta nebo jsou na pozemku černé stavby, žádost potom zamítne. Byt zase může být zkolaudovaný jako nebytový prostor (studio, ateliér apod.). Vady se proto musí zjistit a očistit včas, jak jsme vysvětlili podrobně v článku Jak prodat dům.

Bankovní odhady pro hypotéky

Velkým problémem jsou nízké bankovní odhady. Když mluvíme o LTV, nepočítají se procenta z kupní ceny, jak je uvedena v kupní smlouvě. Banka si vždy sama stanoví, jaká je tzv. zadlužitelná hodnota nemovitosti. Bankovní odhadce pracuje s cenovými mapami a statistikami z katastru, ale taky vyhodnocuje rizika do budoucna (psali jsme o tom v článku Odhady nemovitostí: V čem se liší?).

Banky vždy musí počítat s tím, že ceny nemovitostí mohou i mírně klesnout. Proto je bankovní odhad často nižší než tržní cena. Ve většině případů se liší o 5–10 %, ale nejsou výjimečné ani případy, kdy je rozdíl v řádu 20 i 30 %.

Když vám tzv. nevyjde odhad, tedy je podstatně nižší než dohodnutá kupní cena, máte tři možnosti, jak zareagovat:

- poptat jinou banku, kde bankovní odhad může vyjít jinak

- využít vlastní zdroje na dorovnání rozdílu mezi cenou a bankovním odhadem

- přidat další nemovitost do zástavy, abyste navýšili zadlužitelnou hodnotu

Je-li například dohodnuté LTV 80 %, doporučujeme vlastní zdroje 20 % + minimálně 10 % na dorovnání bankovního odhadu. Alternativou je další nemovitost do zástavy, což je podobný požadavek jako u hypotéky na družstevní byt. Ten nelze zastavit, ale pokud máte do zástavy jinou nemovitost odpovídající hodnoty, můžete hypotéku mít.

Není-li možná ani jedna z těchto cest, může se stát, že nakonec na úvěr vůbec nedosáhnete, respektive nebudete schopni z úvěru pokrýt kupní cenu. Pokud se to stane, můžete prozkoumat další možnosti, jak financovat bydlení bez hypotéky.

Srovnání hypoték

Porovnání hypoték není úplně jednoduchý úkol. Bankovních institucí, které poskytují hypoteční úvěry, je na českém trhu spousta a podmínky hypotéky mohou být v každé bance jiné. Někdy se vyplatí vzít si hypotéku tam, kde máte už roky svůj běžný účet, jindy je lepší jít jinam. Pokaždé je třeba pečlivě vše spočítat.

Srovnání úrokových sazeb je nejčastěji používané, ovšem rozhodně ne jediné důležité kritérium. Každý kvalitní srovnávač hypoték sleduje tři hlavní ukazatele:

1) úrokové sazby

2) RPSN – roční procentní sazby nákladů

3) doba fixace

Banky musí zveřejňovat vždy vedle úrokové sazby taky ukazatel nazvaný RPSN (roční procentní sazba nákladů). V ideálním případě by měl klientovi ukázat celkové náklady na úvěr a umožnit objektivnější posouzení výhodnosti úvěru. Podle České národní banky se mají v RPSN zohlednit také například poplatky za posouzení žádosti o úvěr, administrativní poplatky, poplatky za vedení účtu, platby za pojištění nebo záruku, případně platby provizí.

Realita je bohužel taková, že v případě hypoték jsou v zákoně popsány poplatky, které jsou povinné a volitelné, které uvedeny být nemusí. Některé banky se potom rozhodly uvádět všechny poplatky do RPSN a některé jen ty povinné, což znemožňuje objektivní srovnání hypoték, pokud nevíte, jak k tomu která banka přistupuje.

Důležitým kritériem je doba fixace – smluvní období, kdy se úroková sazba ani výše splátky nemění. Může to být například 3, 5 nebo i 10 let. Po uplynutí tohoto období vás banka seznámí s novými podmínkami, které můžete přijmout nebo přistoupit k refinancování hypotéky, což znamená přenést úvěr k jiné bance, která nabídne lepší podmínky. Nejvýhodnější úrokové sazby se obvykle nabízejí na 5 let fixace.

Dříve byly pro srovnání hypoték klíčové také podmínky pro předčasné splacení úvěru, které bylo často významně zpoplatněno. To však vyřešil Zákon č. 257/2016 Sb. o spotřebitelském úvěru, kterým se řídí taky poskytování hypoték. Každoročně musí být možné splatit až 25 % celkové výše úvěru úplně bez poplatků, za vyšší částku už si může banka účtovat poplatky.

Předschválená hypotéka a rezervační smlouva

Jak tedy postupovat při koupi nemovitosti na hypotéku? Doporučujeme začít jednat o hypotéce dřív, než si vyberete nemovitost ke koupi. Schůzka s hypotečním poradcem nebo návštěva banky by měla proběhnout ještě dřív, než si začnete prohlížet realitní servery. Zjistěte si co nejdřív, jestli vůbec na hypotéku dosáhnete a v jaké výši.

Nikde se bohužel nedočkáte spolehlivého „předschválení hypotéky“. Pokud vám banka něco takového nabídne, může jít o jeden z následujících případů:

- Nabízejí vám přes internetové bankovnictví předschválený úvěr, tam ale dojde k prověření vašich příjmů a bonity, až když o něj zažádáte.

- Některé banky umí vystavit úvěrovou smlouvu, kde má klient rok na to, aby si našel nemovitost.

- Existuje i prescoring, kdy se banka dopředu vyjádří především k tomu, jestli nemáte záznam v registrech dlužníků (BRKI, NRKI, SOLUS apod.). To však neznamená, že se neobjeví jiný problém později.

Přesto doporučujeme nechat si zpracovat prescoring, pokud je to možné, a především dopředu jednat s hypotečními poradci o možné výši úvěru a splátky. Prodávající totiž často dávají přednost zájemcům, kteří mají vlastní zdroje nebo aspoň už jednají s bankou o hypotéce. Celé vyřizování hypotéky totiž může trvat několik týdnů, což může znamenat významné zdržení.

A chráníte i sami sebe, pokud máte hypotéku co nejvíc předjednanou, než podepíšete rezervační smlouvu. Pokud úvěr nedostanete, můžete přijít o rezervační zálohu, která obvykle činí 3–5 % z prodejní ceny, což není zanedbatelná částka. Nejbezpečnější je počkat s podpisem rezervační smlouvy až do doby, kdy máte hotový bankovní odhad, ale to není vždycky možné. Záleží na tom, jaký je zájem o nemovitost, vždy vás může předběhnout zájemce, který má vlastní zdroje.

Proto zjišťujeme, jestli mají klienti dost vlastních zdrojů nebo další nemovitost do zástavy. Naši finanční poradci navíc mají přístup k formulářům pro předběžný online odhad, které nabízejí některé banky. Ten už ve většině případů odpovídá zadlužitelné částce, kterou později stanoví bankovní odhadce, a bývá k dispozici v řádu 1–2 dnů.

Zdroje

- https://www.hypoindex.cz/clanky/swiss-life-hypoindex-leden-2024-sazby-po-roce-a-pul-klesly-pod-sestiprocentni-hranici

- https://www.seznamzpravy.cz/clanek/ekonomika-byznys-reality-hypoteky-zlevni-banky-se-tesi-na-priliv-klientu-243617

- https://www.irozhlas.cz/ekonomika/cnb-pravidla-hypoteka-vyse-dluhu-vuci-rocnimu-prijmu-leden_2311291735_elev

- https://www.seznamzpravy.cz/clanek/ekonomika-finance-sedmicka-uz-neplati-cnb-snizila-urokove-sazby-a-zlevnila-penize-242256

Jak získat hypotéku? Podmínky hypotéky 2024

Jak získat hypotéku? Podmínky hypotéky 2024